【日本メーカーピンチ】bZ4Xもアリアもホンダも投げ売りでも売れず、、 中国EV市場で日本メーカーが着実に追い詰められている件

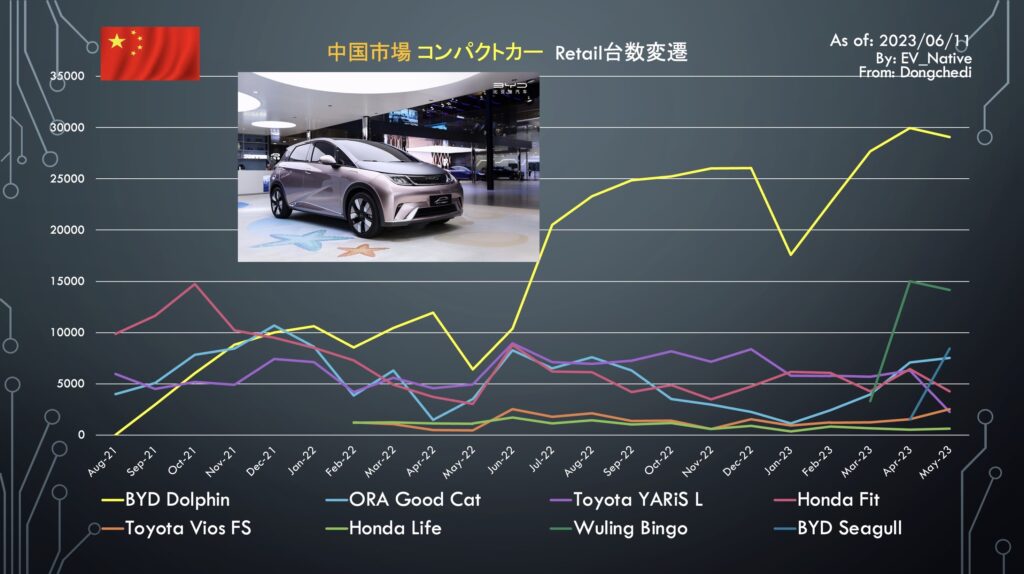

最直近である5月度の中国国内の自動車販売動向が速報され、中でもコンパクトセグメントについてはドルフィンとシーガル、

コンパクトセダンセグメントについてもQinというBYDの新型EVによって、日本メーカー勢の販売シェアが落ち始めているという厳しい最新動向についてを解説します。

中国の人気EVで圧倒的なのはBYDのEVたちです

まず、今回の中国市場についてですが、 中国は既に電気自動車の先進国であり世界で最も多くのEVを販売しています。

5月の正確なEVシェア率はまだ公開されていませんが、4月のバッテリーEVとPHEVの販売台数は56万台以上で、新車販売全体に占めるEVのシェア率は歴史的な最高水準の35%でした。新車販売の3台に1台以上がバッテリーEVまたはPHEVであると考えていただければ、電気自動車の時代が目の前に迫っているということがわかります。

そしてそれ以上に気になるのは、中国国内の自動車メーカーが次々と高品質なEVを投入し、日本メーカーをはじめとする海外メーカーの販売シェアが急速に低下しているという点です。

さて、前提として、現在中国市場で人気の電気自動車について確認してみましょう。こちらのグラフは2023年の1月から4月までのEV売上ランキングで、世界で最も売れているテスラモデルYを抑えてトップに立っているのはBYDのミッドサイズSUV、Song+です。

Song+については、フルモデルチェンジにより内外装の質感が向上し、EV性能もさらにアップ。既に中国で最も人気のEVだったにもかかわらず、競争力がさらに高まったので、2023年後半以降の販売台数には大いに期待できます。

さらに注目すべきは、この人気EVランキングトップ20のうち、BYDのEVがなんと8車種もランクインしている点です。具体的には、Song+、Qin Plus、Yuan Plus、ドルフィン、ハン、タン、フリゲート07、そしてSealです。

フリゲート07とタンの販売台数の大部分はPHEVですが、Yuan Plus、ドルフィン、Sealは完全なバッテリーEVです。さらに、中大型セダン、SUV、ミッドサイズセダン、SUV、コンパクトSUV、セダン、そしてハッチバックと、ラインナップも非常に豊富です。

BYDは中国市場で全方位的な電気自動車戦略を実行し、ほぼ全てのセグメントでトップの販売シェアを獲得しています。その支配力を理解するには、以上の事実だけで十分だと思います。

それでは、中国市場における日本メーカーの販売シェア率について見てみましょう。

CPCAが公開した最近の5月のデータによると、中国国内で販売されたすべての自動車の国別の販売シェア率を見ると、中国の現地メーカーのシェアがついに50%を突破したことがわかります。

これまで、中国メーカーのシェアはほとんど50%を超えることはありませんでした。それは、フォルクスワーゲンやトヨタなどの日本やドイツのメーカーが高品質な車を提供していたため、多くの中国人が中国メーカーの車ではなく、日本やドイツの車を選んでいたからです。

しかし、最近では中国メーカーの車の品質が向上し、特に電気自動車については中国メーカーが先駆けて販売を始めたことで、そのシェアが急速に上昇しました。

具体的には、2020年に中国メーカーの販売シェアは35.7%、2021年には41.2%、2022年には47.3%と、シェアを増やし続け、最近の5月にはついに50%を突破しました。これは、中国国内で販売される車の2台に1台以上が中国製であることを示しています。

中国メーカーのシェアが拡大する中で、確かに、他のメーカーのシェア率は低下します。ここで最も深刻なのが、我々日本メーカーの存在です。

2020年シーズンにおいては全体のほぼ4分の1という24.1%の販売シェア率を達成していましたが、2021年シーズンでは22.6%、2022年シーズンでは20%と、着実にシェア率が落ちています。そして、2023年第一四半期には、そのシェア率は16.8%と、史上最低水準まで落ち込みました。内燃機関車の販売台数が回復してきた2023年4月以降には、18%台まで戻すことができましたが、それでも2023年1月から5月までのシェア率は17.5%と、日本メーカーの存在感が低下していることは明らかです。

中国ではBYDがトヨタ・ワーゲン越えを達成中

それでは、主要な日本メーカーの販売台数がどのように変遷しているのかを確認していきましょう。

こちらのグラフは、トヨタ、ホンダ、日産、およびフォルクスワーゲンと中国のBYD、つまり、現在中国市場における主要な自動車メーカーの月間販売台数の変遷を示しています。

まず薄緑色で示されているトヨタですが、2022年シーズンは内燃機関車の販売シェアが縮小する中でも、うまく販売台数を維持できていました。一方、赤で示されているフォルクスワーゲンは、ここ数年間で急速に販売台数を減少させています。これは、内燃機関車の販売において、フォルクスワーゲンの衰退を横目に、トヨタがうまくシェアを奪うことができていたという証明と言えるでしょう。

しかし、2023年シーズンに突入してからは、月間15万台の販売台数を超えることができていないトヨタにも失速の兆しが見られます。特に、2023年後半の販売台数は注意が必要と思われます。

その一方で、ホンダと日産の販売台数の減少が最も注目に値します。水色で示されたホンダは、2023年に突入してから月間10万台をわずかに突破することに成功しましたが、この数年で販売台数を大幅に落としていることが分かります。

さらに深刻なのが日産です。2022年末からは、月間5万台程度という販売台数で停滞しています。一時期の月間10万台と比べると、その販売規模は実に半分まで落ち込んでいます。

数年間で事業規模が半減したと考えると、中国市場において日産がどれほど深刻な状況に置かれているかが理解できると思います。

そして、その低迷する日独メーカーを見て、中国のBYDの販売台数が急上昇しています。黄色で示されたラインを追ってみると、2021年に突入してからの販売台数は急増し、最新の5月には約21万台を販売しました。このことから、現在、中国国内で最も人気のある自動車メーカーはBYDと言えます。

そして、このBYDが、いよいよさまざまなセグメントで日本メーカーを追い詰め始めていることに注目が必要です。その発端となったのがコンパクトハッチバックセグメントで、これまでトヨタヤリスやホンダフィットが人気車種でしたが、その流れを変えたのがBYDのドルフィンです。BYDが2021年8月から販売を開始し、その販売台数はすぐに上昇しました。2022年後半以降、生産ラインを迅速に拡大し、月間2万台を超える販売ペースを実現。最新の5月では、史上最高の約3万台を販売し、中国全体の自動車ランキングで第4位になりました。これまで中国ではあまり好まれなかったコンパクトハッチバックセグメントでこのような記録を作ったのは、競争力の高いEV性能を実現した結果、新たなマーケットを開拓したからです。このドルフィンの大成功の結果、ホンダフィットの販売台数は減少しました。

さらに、このコンパクトセグメントは今後、更なる競争が激化すると予想されます。それが新たに納車が始まったWuling BingoとBYD Seagullです。特に早く発売が始まったWuling Bingoは、すでに月間1万5000台という販売台数で中国のトップセールス車に名を連ねています。また、ドルフィンよりも一回り小さいSeagullも5月では8400台以上を販売し、おそらく月間2万台以上を売ることも間違いありません。ドルフィン、Bingo、そしてSeagullによる三つ巴の戦争が始まろうとしています。この中で、フィットやヤリスといった内燃機関車が販売台数をさらに落とすことは間違いありません。

日産最後の砦「シルフィ」が王座陥落の衝撃

また、同じような現象が大衆セダンセグメントでも見られます。このセグメントで圧倒的なリーダーは水色で示された日産のシルフィですが、そのシルフィの販売台数を最近数ヶ月間で追い越しているのがBYDのEV、Qin Plusです。月間数万台を売っていたQin Plusは、3月に大規模なモデルチェンジを実施。特にEV性能を向上させながら価格を下げるという販売戦略により、販売台数はさらに上昇しました。日産シルフィも最近モデルチェンジが行われましたが、その最新型のシルフィでもQin Plusに追いつけず、Qin Plusが大衆セダンセグメントで独走を始めています。

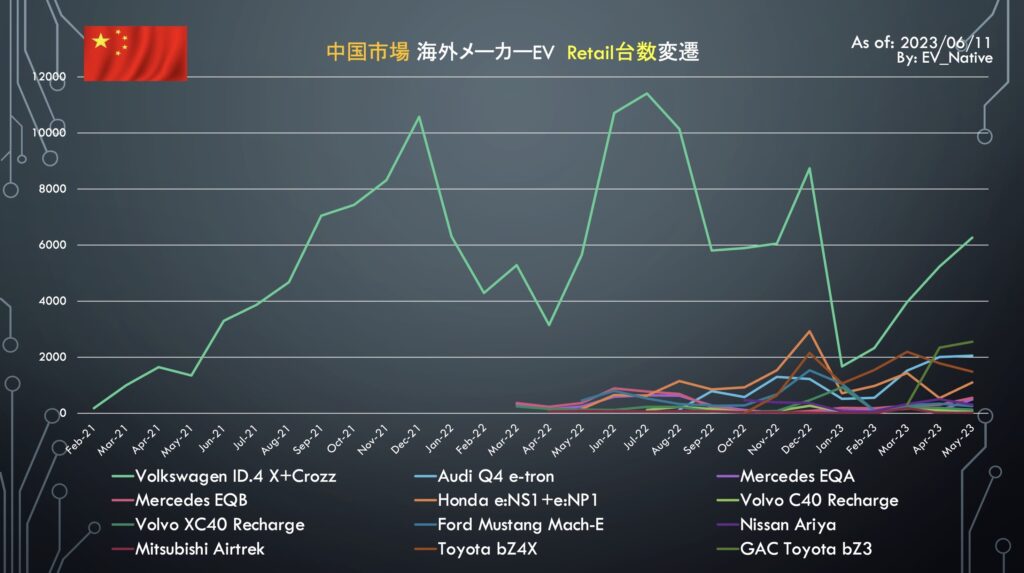

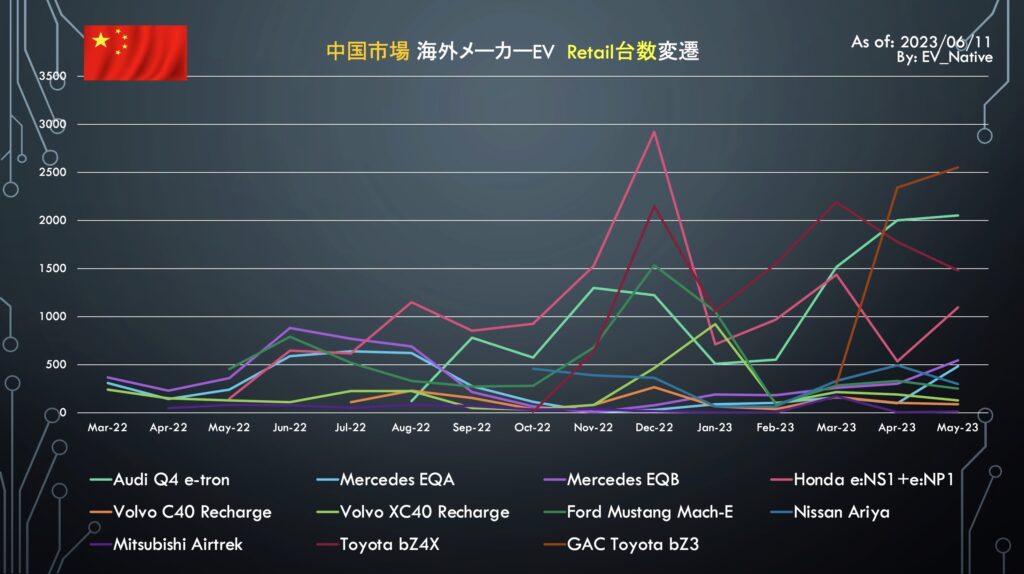

日本メーカーは、中国のBYDに対抗するために、内燃機関車の生産を減らし、EVの販売を拡大すべきであるという意見が多いことは理解できます。しかし、最も深刻な問題は、日本メーカーが発売している新型EVの販売台数が伸びないことです。こちらは海外メーカーの主要なバッテリーEVの販売台数の変遷を示したグラフで、早期から販売を開始し一定のシェアを確立しているのがフォルクスワーゲンのID.4です。

直近の5月度では6000台以上が販売され、販売開始から2年以上が経過した今でも一定の存在感を示しています。しかし、それ以外の新型EVについては全く販売台数が伸びていない状況です。フォルクスワーゲンのID.4を除いた販売台数のグラフを見てみると、日本でも発売されているアウディQ4、メルセデスEQA、EQB、ボルボC40、XC40、日産アリア、トヨタbz4Xなど、どの新型EVも月間3000台を超えることができていません。

特に、日本メーカーとして早く発売したホンダのe:Nシリーズ第一弾は、発売から1年が経過した段階で、すでに月間1000台程度という販売水準に落ち込んでいます。さらにトヨタbZ4Xも、2023年に入ってからは月間4000-5000台規模には到達するものと見られていましたが、3月以降は販売台数が減少しています。おそらく今後は、月間2000台規模という販売台数に落ち着くと予想されます。

中国BYDの背中を追うことはおろか、フォルクスワーゲンID.4の販売台数すら追い越せる気配がありません。そして最も深刻なのが日産アリアの存在で、5月にはたったの297台しか販売できませんでした。アリアについては3月中にも、6万元(日本円に換算して120万円)という大幅な値下げを実施していましたが、それでもこの有様です。120万円も値下げしても、中国の消費者は日産アリアに魅力を感じていないということが明らかになってしまったのです。

ただし、期待が持てるのがトヨタの新型EV第二弾、ミッドサイズセダンのbZ3です。発売をスタートしてまだ3ヶ月ですが、その販売台数は2500台を突破しています。しかし、最初の納車分とディーラーへの配備が完了した後は、販売台数が激減する可能性もあります。このbZ3は、中国BYD製のパワートレインおよびバッテリーを採用しています。もしbZ4Xが売れずに、逆にbZ3が売れた場合、それは中国市場の皮肉ともいえます。

現在、中国市場において、日本メーカーの販売シェア率が急速に低下していることが明らかになっています。特に、それを加速させているのが中国BYDの極めて競争力の高いEV、ドルフィンやQiu Plusの存在です。日本メーカーの内燃機関車の販売シェアが大きく奪われているだけでなく、SUVセグメントなどでもBYDの販売攻勢が強まっています。

しかし、日本メーカーの新型EVが競争力を持つかというと、現状はそうではありません。e:Nシリーズや日産アリア、そしてトヨタbZ4Xの販売が失速している状況が確認できます。一体、中国市場でピンチの日本メーカーが挽回することができるのか、このままでは非常に厳しい未来しか予見できないというのが現状です。

From: CPCA、CleanTechnica

Author: EVネイティブ