【EVシフト対応後手の末路】三菱工場操業停止でリストラ マツダの販売急落 EVシフト進む中国で起きているEV怠惰な日本メーカーへの退場宣告とは?

中国市場において三菱が工場の操業を停止しながら、人員整理をスタートさせているという驚きの最新動向が判明しながら、

さらにマツダについても、中国市場における販売台数が急落してしまっているという、このEV大国中国における日本メーカーの厳しい最新動向を解説します。

想像をはるかに凌ぐ中国EV市場の成長

まず、今回注目していきたい中国市場についてですが、世界最大の自動車販売台数を誇る自動車大国でありながら、EVの販売台数が世界でぶっちぎりのトップにも君臨するという、EV超大国であるという点が極めて重要です。

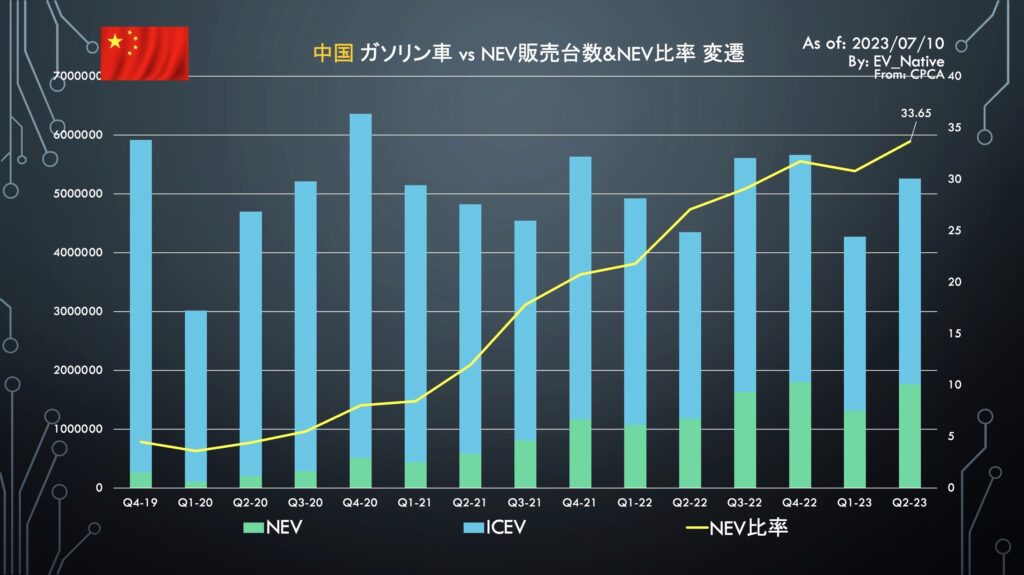

このグラフは、COVID-19以前からの、中国市場におけるガソリン車、およびバッテリーEV、PHEV、水素燃料電池車の販売台数を合計した新エネルギー車の、それぞれの販売台数の変遷を示しています。

水色で示された内燃機関車の販売台数と比較して、緑の新エネルギー車が、急速に販売台数を伸ばしていることがわかります。

全てを合計した新車販売全体に占める、新エネルギー車両の販売割合を示した黄色のラインを見ていただければ、なんと直近の2023年第二四半期の段階で、ズバリ33%を超える電動化率すら達成しています。

もともと中国政府に関しては、2025年までに、新エネルギー車の販売割合を25%まで高めるという目標を掲げていたわけですが、なんと2022年の段階で、その目標を突破しています。おそらくですが、この2023年第四四半期については、40%の大台を突破してくる可能性が濃厚となっています。

他方で、このグラフにおいてもう一点注目するべきは、水色で示されている内燃機関車の販売台数が、明らかに減少しているという点です。当然ですが、新エネルギー車の販売台数が急増していることによって、内燃機関車からの乗り換えユーザーが増えているわけであり、全体的な内燃機関車の販売台数が、着実に減少していることが見て取れます。故に、内燃機関車の販売が中心である日本メーカー勢については、その販売が苦戦している状況です。

中国市場からの撤退、なんて最悪なシナリオさえ予測されていたということです。

三菱が中国市場で操業停止・リストラ開始

そして、そのような背景において今回新たに明らかになってきたことというのが、懸念されていた通り、日本メーカーが中国市場で販売台数を落としてしまっていることによって、ついに脱落する日本メーカーが現れ始めているということです。

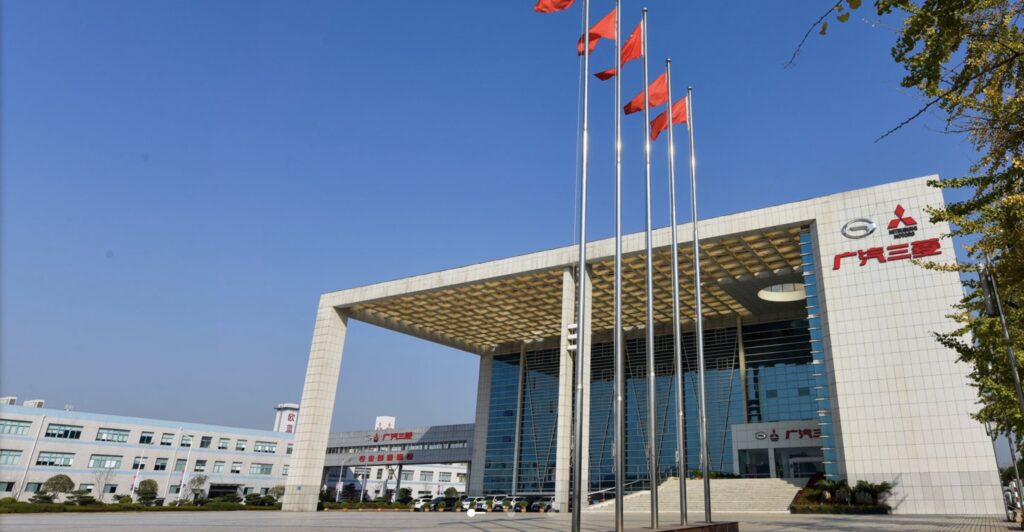

それがズバリ、三菱の存在で、実は三菱については、すでに以前解説していた通り、春先から販売台数の急落を受けて、工場の操業を一時ストップしていたという背景が存在します。

ところが、数ヶ月経った段階においても、全く需要が回復してこない状況から、正式に、工場の操業をストップする方針を決定しました。

さらに、工場で働く従業員に関しても、人員整理がスタートするということで、

他方で、この三菱については、中国のGACと合弁体制を構築し、このGACに関しては、AionというEV専業ブランドを立ち上げて、すでに月間4万台規模という、並いる競合がひしめく中国国内でも、BYDなどに引き続いてトップクラスのEV販売を実現していることから、

GAC三菱の工場で働いていた従業員の一部は、AionのEV生産ラインで再雇用するという方針も表明するなど、救済措置は存在するそうです。

いずれにしても、やはり懸念されていた通り、ついに、中国市場からの退場者が、日本メーカーから出てきてしまったということなのです。

三菱の中国市場における販売台数の推移を見てみると、2012年に中国市場に進出して以来、2018年には年間14万4000台、月間で1万台を超える販売規模を記録しました。しかし、2020年以降、特に2022年以降は、その販売台数が明らかに減少し、2023年の5月と6月にはそれぞれ数百台しか販売することができませんでした。これは、わずか数年で一つの自動車メーカーが市場撤退に追い込まれる様子を示しています。

三菱の中国市場での販売低迷の一因としては、アウトランダーなどの内燃機関車の需要低下と、同時にバッテリーEVの販売低迷が挙げられます。三菱は中国市場専用車種として、AirtrekというSUVタイプのバッテリーEVを発売していましたが、それが思うように売れなかったという背景があります。

Airtrekは全長4630mm、全幅1920mm、ホイールベース2830mmというミッドサイズSUVで、搭載バッテリー容量は70kWh級、航続距離はCLTCサイクルベースで520kmと、一定のスペックを達成していました。ただし、その価格設定が約20万元(日本円に換算して、およそ385万円)からと、中国のEVメーカーが次々と新型EVを投入しているレッドオーシャン状態の市場では、競争力を維持するのが難しかったようです。

三菱の次に退場するのはマツダです

また、同様に中国市場で苦戦している日本メーカーとしてマツダがあります。マツダは2021年後半に、CX-30の電気自動車バージョンを中国市場に投入しました。全長4410mm、全幅1852mm、ホイールベース2672mmというコンパクトSUVで、搭載バッテリー容量は61.1kWh、航続距離は450kmと、コンパクトSUVとしては一定のスペックを達成していました。

しかし、その販売台数は発売直後の2022年1月以降、月間100台を超えることすらできていない状況です。これは、コンプライアンスカーという位置付けで、中国の二重クレジットポリシーに沿う形で販売されているため、多くの台数を売ることが必要とされていないことも一因ですが、それにしても販売低迷は否めません。

マツダの状況については、その全体の販売台数でも苦境に立たされています。2020年以降、マツダの販売台数は月間2万台を超えるペースから急速に低下し、2022年以降は更に減少の一途を辿り、月間1万台という水準も超えられない状況になっています。これは、工場操業を停止した三菱と同様のパターンであり、このような販売台数の低迷が続けば、マツダも三菱に続き、中国市場からの撤退の可能性が非常に現実味を帯びてきます。

ビッグスリーの一角「日産」が中国でピンチである理由

日産についても同様に、中国国内での販売台数が急速に低迷し、すでに月間で5-6万台規模と、数年前と比較して半減しています。その主力車種がBYDの売れ筋モデルと競合している事実も懸念されます。

特に、日産の大衆セダンのシルフィーは、BYDのPHEVであるQin Plusとガチンコの競争となっています。Qin Plusの登場以降、シルフィーは販売で力負けしてしまっています。また、日産の中大型セダンのティアナもBYDのフラグシップセダンであるHanと競争しており、ティアナが今後も月間1万台以上の販売台数を維持できるかは不明です。

日産の新型エクストレイルも同様に苦戦しており、BYDのベストセラーモデルであるSong Plusが競合車種として待ち構えています。BYDが最近フルモデルチェンジを行ったことで、エクストレイルを始めとする内燃機関車のシェアを奪われる可能性があります。

さらに日産は、フラグシップEVとしてアリアを中国市場に投入していますが、最近の販売台数は月間102台にすぎません。これは三菱のAirtrekやマツダのCX-30 EVと同じレベルであり、中国市場ではこれらの車がコンプライアンスカーとしか見られていない可能性があります。

以上のような状況から、日本の三菱が中国市場で工場操業を停止し、人員整理を開始したという報告があり、さらにはマツダも三菱の後を追う形で販売台数が急速に減少しています。これは内燃機関車全体の販売台数が低下する一方で、バッテリーEVやPHEVの販売台数が伸びていないことが大きな要因となっています。この状況が続けば、マツダは早ければ2023年末から2024年にかけて中国市場での生産を一時停止することが予想されます。さらには、EVを全くラインナップできていないスバルや、ビッグスリーの一角である日産も危険な状況に追い込まれると考えられます。

つまり、中国のEVメーカーが急速に勢いを伸ばす一方で、日本の自動車メーカーはその存在感を急速に失っているというのが現状です。中国という自動車大国から次々と撤退を余儀なくされる日本メーカーにとって、非常に厳しい現実が突きつけられています。

From: Yicai

Author: EVネイティブ